Die neue EU-Richtlinie PSD2 (Payment Services Directive) verbessert den Verbraucherschutz, sorgt für Rechtssicherheit, fördert technische Innovationen und wandelt Europa zu einem Vertrauensraum.

Für Fintechs, Banken und den Handel bricht ab Januar eine neue Ära an: Dann wird die europäische Zahlungsrichtlinie Payment Services Directive II (PSD 2) in deutsches Recht umgesetzt. Was nach einem neuen bürokratischen Monster aus Brüssel klingt, soll den Online-Zahlungsverkehr schneller, sicherer, billiger und bequemer machen. Sofern Banken und Drittanbieter, sogenannte Third Party Payment Provider (TPP), die neuen Chancen nutzen.

Die Novelle der PSD zielt darauf ab, im europäischen Online-Zahlungsverkehr die „Sicherheit zu verbessern, Wahlmöglichkeiten für Verbraucher zu erweitern und mit der Innovation Schritt zu halten“, heißt es aus Brüssel. Vor allem sorgt die Zahlungsdiensterichtlinie dafür, dass Anbieter innovative und rechtssichere Bezahlmöglichkeiten per Mobiltelefon oder Internet ohne die Zwischenschaltung einer Bank anbieten können. Für Kunden kann dies zu einer kostengünstigen und sicheren Alternative zur Kreditkarte werden.

Trend zur API Economy beschleunigt

Ein Schritt der einhergeht mit hohen Sicherheitsanforderungen: Die novellierte Richtlinie verlangt zwingend qualifizierte Webseitenzertifikate (QWAC) oder qualifizierte Siegel, um die digitale Kommunikation zwischen TPPs und Banken als kontoführender Stelle abzusichern (RTS Artikel 29 (1) und 29 (3)). Die nötigen Werkzeuge – also jene Zertifikate, die bestimmte Eigenschaften sowie die Herkunft von Personen oder Firmen bestätigen und deren Authentizität durch kryptografische Verfahren geprüft werden kann – werden durch eine offizielle Zertifizierungsstelle, die Certification Authority (CA), herausgegeben.

Geregelt ist nun auch, dass Banken den TPPs sicheren Zugriff auf Online-Zahlungskonten für Zahlungsauslösedienste (PISP) und Kontoinformationsdienste (AISP) erlauben müssen. Diese Drittanbieter prüfen beispielsweise, ob das Konto des Kunden überhaupt gedeckt ist. Technisch geschieht dies über gleichwertige Schnittstellen. Damit befeuert die Richtlinie den Trend zur API Economy, einem wesentlichen Baustein der digitalen Transformation. Um neue Applikationen und Geschäftsmodelle zu entwickeln sind Application Programming Interfaces, kurz APIs, unumgänglich geworden. Die Schnittstellen ermöglichen einer anderen Software bestimmte Funktionen zu nutzen. Unter anderem können Drittanbieter unkompliziert mit eigenen Services vernetzt werden. Das kann den Alltag massiv erleichtern. Etwa wenn ein Geschäftsreisender aus New York in Berlin ein gutes Restaurant zum Lunch sucht. Dann wird er per Smartphone auf die API eines Kartendienstes zugreifen, sich die dort vorgeschlagenen Restaurants anschauen, eines wählen und direkt über die API eines Reservierungsservices einen Tisch reservieren. Die Rechnung wird nach dem Essen bequem bargeldlos über die API seiner Bank beglichen.

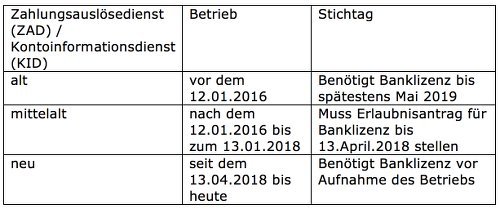

Terminübersicht für Anbieter von Zahlungsauslösediensten (ZAD) und Kontoinformationsdiensten (KID)

Werkzeuge für sichere Kommunikation vorhanden

Noch erwarten Banken und Fintechs hohe technische Hürden, um diesen Prozess abzusichern. Dabei können Qualifizierte Webseitenzertifikate (QWACs) und qualifizierte Siegel schon mit wenig Aufwand eingebunden werden. Basieren die Lösungen von Vertrauensdiensteanbietern wie der Bundesdruckerei doch auf bereits eingeführten Technologien. Sie entsprechen den aktuellen Extended Validation EV-Zertifikate und sind deshalb leicht integrierbar. Als europaweit erster Anbieter hat das Berliner Unternehmen qualifizierte Website-Zertifikate gemäß eIDAS-Verordnung im Angebot. Zudem sorgt die Kommunikation mit gesiegelten Dokumenten für sichere Transaktionen. Mit dem qualifizierten Siegel bietet die Bundesdruckerei einen qualifizierten digitalen Nachweis. Banken und Fintechs müssen sich hier nur einfach bedienen. Vorhandene Technik steht einer raschen Umsetzung der PSD2 – und damit neuen Businessmodellen – jedenfalls nicht im Weg. Eher schon unbegründete Skepsis und Informationsdefizite der Akteure.

Kunden profitieren

Dabei liegen die Vorteile der neuen Zahlungsmöglichkeiten auf der Hand: Kunden (und Händler) erhalten künftig mehr Zahlungsoptionen. Dies gelingt über zum einen über einheitliche und sichere Standards, erfordert aber auch die Zulassung der TPPs durch die BaFin. In die Fintech-Branche bringt dies weiteren Schwung. Sie sieht ihr Geschäftsmodell als vertrauenswürdige Alternative zu traditionellen Bankhäusern bestätigt. Und auch Kunden etablierter Kreditinstitute profitieren von den neuen Zahlungswegen. Denn warum sollten Banken nicht auch First Mover sein? Mit den neuen Finanz-Apps können Banken und Start-Ups die Wünsche ihrer Kunden nach mehr digitalen Angeboten erfüllen. Etwa durch Apps, mit denen Kunden passgenau monatlich ansparen können oder Kontostände auf einen Klick im Blick haben.

Verbesserter Datenschutz

Für Onlinekonsumenten noch entscheidender dürfte aber ein weiterer Aspekt sein: Ihr Kaufverhalten wird über kontrollierte API-Schnittstellen weit weniger durchleuchtet werden können als das zurzeit mit automatisiertem Auslesen von Webseiten (Screen Scraping) der Fall ist. Heute kann unter Umständen das gesamte Zahlungsverhalten eines Kunden analysiert und daraus Rückschlüsse auf Gesundheit, Konsumgewohnheiten oder Einkommen gezogen werden. API-Schnittstellen können hingegen einen hohen Datenschutz bieten, weil die Anbieter kontrollieren (und unterbinden) können, wer welche Daten nutzt – schlechte Zeiten für wissbegierige Bots.

Wettbewerb eröffnet

Wer die sich mit der PSD2 bietenden Chancen nutzen möchte, sollte jedenfalls diese Daten im Blick behalten: Bis zum dritten Quartal 2019 regelt der Regulatary Technical Standard (RTS) unter anderem die Ausgestaltung der Schnittstellen und die Verwendung der qualifizierten Zertifikate. Drittanbieter müssen bis dann auch bei der BaFin eine Banklizenz beantragt haben.

Die Fristen hängen davon ab, wie lange sie schon am Markt tätig sind (siehe Kasten). Mit dem neuen Jahr ist also der Wettbewerb um günstige sowie bequeme digitale Bezahllösungen eröffnet und Europa begibt sich auf den Weg zur API Economy – eine gute Nachricht für Innovatoren und Online-Shopper.

Patrick v. Braunmühl (li.), Leiter Public Affairs der Bundesdruckerei GmbH und Christian Seegebarth, Senior Expert Trusted Solutions Marketing, Standardization & Consulting