Ein Blick in die Glaskugel verrät: Die Banken der Zukunft unterscheiden sich durch neue Modelle – wie das Metaverse – und die beschleunigte Nutzung digitaler Assets deutlich von den Banken von heute. Gleichzeitig werden die Kunden anspruchsvoller und fragen vermehrt persönliche Finanzberater oder sofortige Unterstützung über soziale Medien an.

Banken müssen auf diesen Wandel vorbereitet sein. In den vergangenen zwei Jahren ging es vor allem darum, Widerstandsfähigkeit aufzubauen, Kosten zu sparen und agil zu sein. Die Cloud war dabei eine große Stütze, insbesondere bei der Speicherung von Anwendungen, der Verarbeitung von Daten oder dem Zugriff auf fortschrittliche Banklösungen über das SaaS-Modell. Doch nun ist es an der Zeit, größere Ziele anzustreben.

Banken, die im Jahr 2030 – und sogar schon vorher – erfolgreich sein werden, verfolgen ein Betriebsmodell, das sich an der Digitalisierung orientiert.

Mohit Joshi, President, Infosys

Herausforderungen bei der Cloud-Einführung

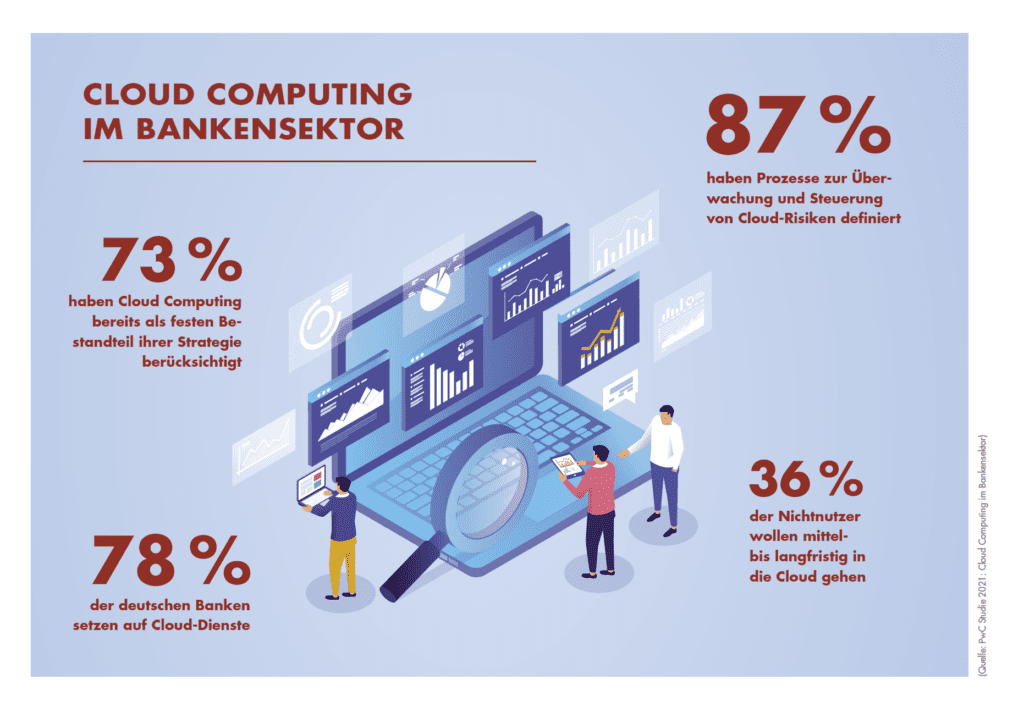

Die Einführung der Cloud im Bankensektor ist ein strategisches Ziel; jedoch gehen die zunehmenden Investitionen in die Cloud nicht mit der Geschwindigkeit einher, mit der sie tatsächlich eingeführt wird. Es bleiben erhebliche Herausforderungen. Doch was sind die größten Hindernisse, die die Cloud-Einführung bremsen?

- Strukturelle Schulden: Das deutsche Bankwesen ist traditionell konservativ – ein Erbe des Drei-Säulen-Systems, bestehend aus Privatbanken, Sparkassen und dem genossenschaftlichen Bankensektor. Dieses streng regulierte, strukturierte System sorgt für Widerstandsfähigkeit und Kontinuität, allerdings mit höheren Betriebskosten und einem geringeren Innovationsdruck.

- Technische Schulden: Die Verlangsamung der Innovation hat zu einem Anstieg der technischen Schulden geführt. Der Grund: Die deutschen Banken haben mit der Effizienzsteigerung der bestehenden IT-Kernsysteme zu kämpfen – insbesondere die Sparkassen und Genossenschaftsbanken, die mit umfangreichen und kostspieligen Filialnetzen „belastet“ sind.

Das deutsche Bankwesen im Wandel

Das deutsche Bankensystem wird traditionell als konservativ angesehen. Dies wird unter anderem durch eine im Vergleich zu den europäischen Nachbarländern Alterung der Bevölkerung, Sicherheitsbedenken und eine stabile Wirtschaft begünstigt.

Laut dem Global Competitiveness Report 2018 des Weltwirtschaftsforums ist Deutschland die innovativste Volkswirtschaft der Welt. Diese Annahme basiert auf der hochentwickelten Infrastruktur sowie der Einführung neuer Betriebsmodelle und fortschrittlicher Technologien in der deutschen Ingenieurswelt und im Automobilsektor.

Anders im Bankensektor: Hier gibt es keine technologischen Zwänge, die Geschäftsmodelle zu digitalisieren. Die sich wandelnden Präferenzen der deutschen Kunden für digitales Banking gehen jedoch einher mit der Entwicklung hin zu einer digital-affinen Bevölkerung. Komfort sowie ein hohes Maß an Personalisierung und mobiles Banking als Norm stehen hier im Fokus.

Die Treiber der Cloud-Einführung in Deutschland

Deutsche Unternehmen sind technologiebegeistert: Für sie ist die Cloud ein wesentliches Element der Digitalisierung. Überschaubare regulatorische Vorgaben reduzierten die Hürden bei der Cloud-Einführung. Gleichzeitig trieb die Regierung die Entwicklung der notwendigen Infrastruktur voran – und damit auch das Wachstum der Cloud.

- Cloud fördert Technologiewachstum und -umsatz in Deutschland

Deutschland wird im Jahr 2022 voraussichtlich ein starkes Technologiewachstum verzeichnen, das vor allem durch die Cloud getrieben wird. Laut einer aktuellen Marktstudie sollen die Umsätze der deutschen Technologiebranche bis 2022 um mehr als 20 Prozent auf 280 Milliarden Euro steigen und damit das deutsche BIP um sieben Punkte übertreffen.

Cloud Computing wird eine wesentliche Rolle bei der Entwicklung und Förderung dieses Wachstums spielen.

Der Cloud-Umsatz in Deutschland wird im Jahr 2022 voraussichtlich 18.230 Millionen US-Dollar erreichen.

Die Umsätze im Bereich der Public Cloud werden von mehreren großen Service Providern wie Amazon Web Services, Microsoft Azure, Google Cloud, Salesforce und IBM dominiert. Diese bieten Nutzungsmodelle für Infrastructure-as-a-Service, Platform-as-a-Service und Software-as-a-Service an.

- Überschaubare regulatorische Vorgaben in Deutschland senken die Hürden für die Cloud-Einführung

Da es in Deutschland keinen gesetzlichen Rahmen für Cloud Computing gibt, unterliegt die Technologie den bestehenden allgemeinen Gesetzen. Deutsche Firmen müssen sich jedoch an die EU-Datenschutzgrundverordnung (General Data Protection Regulation / GDPR) und zusätzlich an das neue Bundesdatenschutzgesetz (BDSG-neu) halten. Es enthält spezifische Regeln für Datenverarbeitung, Scoring und Bonitätsprüfung sowie Profiling.

Eine weitere wichtige Verordnung ist der Cloud Computing Compliance Controls Catalogue (C5). C5 ist ein geprüfter Standard, der einen verbindlichen Mindeststandard für die Cloud-Sicherheit und die Annahme von Public Cloud-Lösungen durch deutsche Regierungsbehörden und Organisationen, die mit der Regierung zusammenarbeiten, festlegt. C5 ist dem Cyber Essentials-Programm der britischen Regierung sehr ähnlich.

- Deutsches Engagement für den Ausbau der Infrastruktur unterstützt Cloud-Einführung

Deutschland schafft ein ideales Umfeld für Cloud Computing, unter anderem soll die digitale Infrastruktur mit Investitionen von 15 Milliarden US-Dollar verbessert werden, etwa in den Bereichen Gigabit-Breitband-Internetverbindungen und 5G. Zudem verfügt das Land über einen der niedrigsten Internetpreise in Europa.

Vorbereitung auf eine Cloud-gestützte Zukunft

Der deutsche Bankensektor ist auf der Suche nach neuen digitalen Geschäftsmodellen, um Umsätze zu generieren und Marktanteile zu vergrößern. Die drei Hauptbereiche der Entwicklung sind:

- Mehr Kundenbindung durch Komfort

- Cloud-Innovation zur Förderung neuer Geschäftsmodelle

- Digitales Geschäftsmodell für modernes Banking

1. Förderung der Kundenbindung durch Komfort

Banken müssen eine kundenorientierte Denkweise annehmen sowie die intelligente Nutzung von Daten und Analysen und ein Omnikanal-Vertriebsmodell einbeziehen. Wenn Banken dies richtig machen, sind sie dem Wettbewerb voraus.

Neue deutsche Digitalbanken setzen Kunden in den Fokus

Im Bankwesen gibt es mehr Kundeninteraktionen als in den meisten anderen Branchen – angefangen bei einfachen „Touchpoints“ wie Abhebungen am Geldautomaten bis hin zu Transaktionen, die das Leben der Kunden beeinflussen, wie etwa der Kauf eines Hauses. Bankkunden erwarten mehr Transparenz, Kontrolle, Komfort, Erfahrung und ein modernes Geschäftsmodell. Es gibt zahlreiche neue digitale Banken, die in der Cloud „geboren“ wurden und den Status quo durchbrechen.

- Das neue deutsche Banking von Nuri bietet ein Bankkonto und eine Krypto-Wallet, die über eine benutzerfreundliche App mit Echtzeit-Benachrichtigungen bei Ausgaben verwaltet werden. Das Konto ermöglicht es Kunden auch, bis zu drei Prozent Zinsen pro Jahr auf Bitcoin direkt von ihrem deutschen Bankkonto zu erhalten und umfasst eine kostenlose digitale Mastercard.

Deutsche Digitalbanken schöpfen die Potenziale von Daten und Analysen aus

Big Data und fortgeschrittene Analysen haben das Potenzial, entlang der gesamten Wertschöpfungskette des Bankwesens einen erheblichen Mehrwert zu schaffen. Mehr als 85 Prozent der großen europäischen Banken arbeiten mit Big Data und modernen Analysemethoden. Allerdings konzentrieren sich 62 Prozent ihrer Bemühungen auf kostengetriebene Automatisierung und Digitalisierung. Erfolgreiche, digital ausgerichtete Banken verlagern den Schwerpunkt auf die Verbesserung der Kundenorientierung oder die Adressierung steigender Kundenanforderungen.

- N26 ist ein deutsches digitales Bankkonto und eine Omnichannel-App, die über datengesteuerte, kundenorientierte Funktionen verfügt, um ein höchst personalisiertes Erlebnis zu schaffen. Dazu gehören die automatische Kategorisierung von Ausgaben und eine tägliche Ausgabenzahl, um Kunden bei der Verwaltung ihres Geldes zu helfen, anpassbare Abhebungslimits und eine Form der Gamification, um Sparern zu helfen, für ein Ziel zu sparen.

2. Cloud-Innovation treibt neue Geschäftsmodelle voran

Der Aufbau neuer Geschäftsmodelle für neue Umsatzströme und ein anpassungsfähiges Portfolio diversifizierter Dienstleistungen hilft den Banken, die sich rasch ändernden Kundenbedürfnisse zu adressieren. Oftmals eröffnen sich dadurch erhebliche Möglichkeiten für neues Umsatzwachstum in neuen Märkten.

Der Aufstieg des „API-Bankings”

In der Cloud-Welt verbinden Anwendungsprogrammierschnittstellen (Application Programming Interfaces / API) die Systeme nahtlos miteinander, so dass sie Daten in Echtzeit im Datenfluss austauschen können, ohne das Geschäft zu unterbrechen.

„API-Banking“ ermöglicht es Banken, ihre Dienste als API direkt in die Plattformen ihrer Partner einzubetten, um ihre Reichweite zu erhöhen und eine neue Einnahmequelle zu schaffen.

- Die Deutsche Bank verfügt über ein ausgereiftes API-Programm, das ihre Finanzdaten, Produkte und Dienstleistungen über eine API zugänglich macht. Viele ihrer Tochtergesellschaften nutzen diesen Service zur Integration in ihren Produktkatalog, ihre Wertschöpfungskette und ihre ERP-Systeme.

Cloud-Innovation im ESG-Umfeld

Klimawandel, Gesundheitskrise und soziale Spannungen haben in den vergangenen fünf Jahren das Interesse der Anleger an nachhaltigeren Investitionen gesteigert, die mit ihren Anlagen einen positiven Einfluss auf die Umwelt ausüben wollen.

Laut einer Studie von DeVere planen 80 Prozent der Millennials, in umwelt- oder sozialverträgliche Produkte zu investieren. ESG ist heute ein geschäftlicher Imperativ, und Banken nutzen dies als Chance, um langfristige Wertschöpfung, Kundenbindung und -treue zu fördern. Im Banken- und Finanzsektor spielt Cloud Computing mit seiner flexiblen Skalierbarkeit und seinem effizienten Pay-per-Use-Modell eine wichtige Rolle.

Sowohl die Commerzbank als auch die Deutsche Bank haben beispielsweise verstärkt in Public Clouds – wie Google – investiert, die es Unternehmen erleichtern, ihre eigene Umweltbilanz nachzuweisen und zu überprüfen. Google hat vor kurzem seine neue Carbon-Footprint-Funktion in seiner Cloud-Konsole angekündigt. Kunden erhalten so mit einem Klick Zugang zu Emissionsdaten für die Verfolgung von Kohlenstoffemissionen und die ESG-Berichterstattung.

Der Bankensektor macht sich diese Technologien zunutze. So hat die Deutsche Bank vor kurzem ihr erstes ESG-Kompetenzzentrum eingerichtet, das sich auf die Durchführung von ESG-Transaktionen, die Entwicklung neuer Produkte und Beratungsdienste konzentriert.

- Microsoft hat vor kurzem Microsoft Cloud for Sustainability angekündigt. Mit dem Software-as-a-Service-Angebot sind Organisationen einfacher und effektiver in der Lage, ihre Emissionen zu erfassen, zu berichten und in Richtung Netto-Null zu reduzieren.

- Amazon Web Services bietet ein Programm namens Data Exchange an, mit dem Nachhaltigkeitsdaten von Drittanbietern einfach hochgeladen und dann mit einer Reihe von AWS-Analyse- und Machine Learning-Services analysiert werden können.

Der Aufbau neuer Geschäftsmodelle für neue Umsatzströme und ein anpassungsfähiges Portfolio diversifizierter Dienstleistungen hilft den Banken, die sich rasch ändernden Kundenbedürfnisse zu adressieren.

Mohit Joshi, President, Infosys

3. Digitales Geschäftsmodell für modernes Banking

Banken, die im Jahr 2030 – und sogar schon vorher – erfolgreich sein werden, verfolgen ein Betriebsmodell, das sich an der Digitalisierung orientiert. Sie müssen darüber hinaus weitere Aspekte ihres Geschäftsmodells berücksichtigen, wie etwa Größe, Kapitalausgaben und Organisationskultur. Die deutsche Automobilindustrie ist beispielsweise Vorreiter des technologischen Wandels, um die Produktivität und Effizienz zu steigern, neue Märkte zu erschließen und Lieferketten zu optimieren.

Erfahrungen, die beim Aufbau eines digitalen Betriebsmodells für die Automobilindustrie durch die Integration in jeder Phase der Transformation komplexer Wertschöpfungsketten gemacht wurden, lassen sich auf das Bankwesen übertragen.

Ein erfolgreiches Modell für den digitalen Wandel vereint Menschen, Prozesse und Technologien

Im Bereich der Finanzdienstleistungen arbeitet Infosys mit zahlreichen Kunden im Rahmen großer Cloud-basierter Transformationen zusammen, um bei der Definition des Geschäftsmodells zu helfen und zu klären, was die Digitalisierung für Banken bedeutet, welche Geschäftsergebnisse wichtig sind und wie diese gemessen und wiederholt werden können. Mit einem starken Fokus auf branchenspezifische Cloud-Angebote hat Infosys in die Bereitstellung von Cloud-spezifischen Angeboten für Banken durch Infosys Cobalt investiert. Die Infosys Cobalt Financial Services Cloud Platform beispielsweise hilft Banken und Finanzdienstleistern, die Vorteile der Cloud mit einer Reihe von branchenspezifischen Cloud-Funktionen, Tools, Beschleunigern, Services und mehr zu nutzen.

Das gewünschte Ergebnis eines digitalen Betriebsmodells ist geschäftliche Agilität und muss durch einen anpassungsfähigen Prozess unterstützt werden. Die Softwareentwicklung hat die Lean- und Agile-Blaupause der industriellen Fertigung und der Automobilindustrie übernommen, um agile Lieferteams zu formen, die eine größere Autonomie für die unabhängige Lieferung haben.

Die deutschen Banken haben die Digitalisierung nur langsam vorangetrieben. Aber angesichts des günstigen Umfelds für verstärkte Investitionen in die Cloud ist der Sektor gut gerüstet für einen umfassenden Einsatz der Cloud.