Automatisierte Predictive Analytics sind dabei, sich auch in Banking und Vermögensverwaltung durchzusetzen. Sie dienen unter anderem der Vorhersage des Kundenverhaltens, der Betrugsvermeidung und der Bewertung einer neuen Klasse von Vermögenswerten: der non-bankable Assets.

Der Wert automatischer Datenanalysen

Daten werden für Finanzinstitute strategisch immer relevanter. Die GAFA-Technologiegiganten – Google, Amazon, Facebook und Apple – haben vorgemacht, welche Marktmacht sich aus dem Wissen um die Bedürfnisse und Interessen der Kunden generieren lässt, allein aus der Auswertung ihrer Daten. Automatisierte Datenanalysen ermöglichen es auch Relationship Managern und Kundenberatern, ihre Klienten viel besser zu verstehen als je zuvor. Eine Bank sollte für ihre automatische Analyse von Kundeninformationen sämtliche internen Quellen nutzen. Aber auch unterschiedlichste externe Daten gehören dazu, wie zum Beispiel Wohnort- oder Geodaten zur Kaufkraft. Zu jedem Klienten und zu jedem Interessenten entsteht so ein detailliertes Profil. Dafür werden die bisherige Kontakt- und Geschäftshistorie inklusive Zeit, Umfang und Zahl der Transaktionen ebenso analysiert wie die technischen Daten des digitalen Kontaktvorgangs.

Den Kunden verstehen und Umsätze steigern

Predictive Analytics bedeutet, historische Daten zu analysieren, um zukünftige Entwicklungen und Ereignisse vorherzusagen. Meist passiert dies automatisiert, mit selbstlernenden Algorithmen, wie sie im Data Mining und Machine Learning verwendet werden. Sämtliche verfügbaren Informationen können einer Predictive Analytics-Lösung dazu dienen, Abschlusswahrscheinlichkeiten für bestimmte Produkte oder Leistungen zu bestimmen und bislang unerkannte Umsatzpotenziale zu identifizieren. Die automatisierte Datenanalyse kann heute ermitteln, in welchen Beziehungsnetzwerken sich Kunden und Nichtkunden bewegen und auch wer in Neukundenfällen der tatsächlich wirtschaftlich Berechtigte ist. Diese Art künstlicher Intelligenz (KI) unterstützt das Empfehlungsmarketing, überwacht das Client Engagement und trägt auch zur Churn Prevention bei. Wenn etwa ein Vererbungsfall in näherer Zukunft absehbar wird, ist dies ein Anlass, frühzeitig die künftigen Erben anzusprechen, damit das Finanzinstitut die verwalteten Assets im Erbschaftsfall nicht verliert. Es ist kein Zufall, wenn Klienten sich von Vermögensberatern, denen automatisierte Predictive Analytics zur Verfügung stehen, besser betreut fühlen als je zuvor: Die automatische Datenanalyse ermöglicht passgenaue Angebote zum idealen Zeitpunkt.

Betrugserkennung und Effizienzsteigerung

Weitere große Anwendungsfelder für KI und Predictive Analytics in der Branche sind Fraud Prevention und Effizienzsteigerung. Durch die Analyse aller Daten, die dem Institut im Zusammenhang mit dem Kunden zur Verfügung stehen, kann eine KI-Lösung Betrugswahrscheinlichkeiten einschätzen und in spezifischen Fällen automatisch Alarm auslösen. So verbessert sich die Validität von Betrugsalarmen, und die Zahl falsch positiver Verdachtsfälle, die mit manuellem Aufwand geprüft werden müssen, reduziert sich. Ganz allgemein versprechen Predictive Analytics eine höhere Effizienz und geringere Kosten bei den Prozessen im Backoffice.

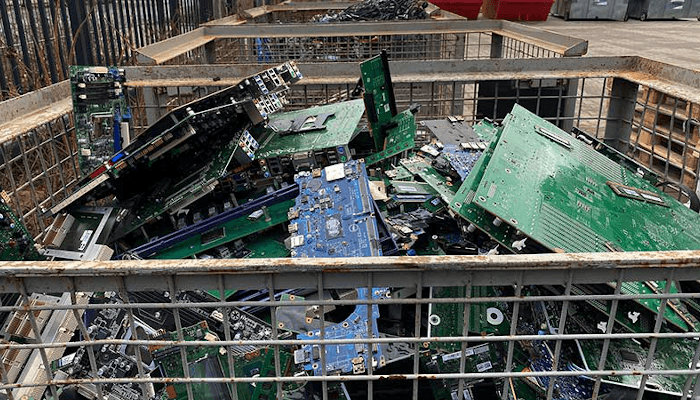

Die Bewertung von non-bankable Assets

Sehr viele der Vermögenswerte auf der Welt sind derzeit noch gar nicht als bankfähige Assets handelbar. Zu diesen non-bankable Assets zählen beispielsweise Kunstwerke, Oldtimersammlungen oder Immobilien. Aber die Blockchain- bzw. Distributed Ledger-Technologie ändert dies gerade: durch digitale Tokens. Tokens erlauben der ausgebenden Bank auch eine sehr kleine Stückelung – so fördern sie die Demokratisierung des Wealth Managements. Der deutsche Gesetzgeber hat Tokens bereits als eigenständige Wertpapiergattung anerkannt und sie der Regulierung durch die BaFin unterstellt. Allerdings ist es für Banken und Vermögensverwalter nicht trivial, den Preis dieser neuen Assets einzuschätzen und das Risiko zu bewerten. Auch wenn Machine Learning-Algorithmen die Expertise etwa eines Kunst- oder Immobilienfachmanns nicht völlig ersetzen – sie können bei der Bewertung von Preis und Risiko eines non-bankable Assets doch einen wichtigen Beitrag leisten.

Künstliche neuronale Netze zur Preisbestimmung

Wie die grundlegendsten Modelle des Machine Learnings auch geht die klassische Arbitrage Pricing Theory von einem linearen Verhältnis zwischen den Prädiktoren (Faktorrenditen) und der Zielvariablen (Kapitalrendite oder Asset-Preis) aus. Wenn aber eine stark nichtlineare Prädiktor-Ziel-Beziehung besteht, wird ein lineares Modell die realen Risken, die mit den Vermögenswerten verbunden sind, erheblich unterschätzen. Hier stattdessen ein flexibleres Machine Learning-Modell zu nutzen, kann die Risikoexposition deutlich mindern – für die Bank und den Anleger. So ist es bei künstlichen neuronalen Netzen nicht erforderlich, irgendeine Form der funktionalen Abhängigkeit zwischen den Asset-Eigenschaften und Asset-Preisen zu spezifizieren. Ein neuronales Netzwerk kann stattdessen die optimale Preisfunktion lernen – und damit den Schätzfehler bei der Vorhersage minimieren.

Integration der Systemlandschaft

Auch wenn das User Interface für jedes Anwendungsszenario anders ist – die Predictive Analytics-Technologie dahinter bleibt dieselbe. Aktuell beschaffen viele Finanzinstitute noch für jedes Problem ein spezifisches Werkzeug, mit einer entsprechenden Fragmentierung der Systemlandschaft. Eine moderne, durchgängige Plattform mit einem übergreifenden Enterprise Wide Object-Modell bringt von Haus aus die Voraussetzungen mit, die Predictive Analytics-Anforderungen der Zukunft zu erfüllen. Es ist ein wichtiger Aspekt sowohl für durchgängige Plattformen als auch für einzelne Systeme, dass sie über offene Schnittstellen und APIs verfügen. Denn die umfassende Integration aller relevanten internen und externen Datenquellen ist die Grundlage jeder prädiktiven Analyse.

Der große Vertrauensvorteil

Für Finanzinstitute ist es an der Zeit, die disruptive Kraft der GAFAs und Fintechs dieser Welt nicht länger zu fürchten, sondern von ihnen zu lernen. Gerade jetzt, wo Predictive Analytics-Technologie immer mehr in Form standardisierter Lösungen nutzbar wird. Es ist ein zentraler Vorteil von Banken und Vermögensverwaltern, dass sie bereits das Vertrauen ihrer Kunden genießen und über Daten von entsprechender Qualität verfügen. Fest steht: Auch für Finanzinstitute wird die Zukunft entscheidend von Predictive Analytics geprägt sein.