Das Technologie-Beratungsunternehmen Hampleton Partners hat die Trends hinsichtlich Übernahmen und Fusionen im Tech-Umfeld für den deutschsprachigen Raum unter die Lupe genommen und im aktuellen Tech M&A Outlook 2020 DACH zusammengefasst. Nach einem Rekordjahr 2017 mit 194 Transaktionen in der DACH-Region, hat sich 2018 etwas zurückhaltender entwickelt.

Obwohl sich die Transaktionsaktivität auf einem hohen Niveau bewegt, ist das Volumen in den ersten zwei Quartalen 2018 14 Prozent bzw. 25 Prozent niedriger im Vergleich zum Vorjahreszeitraum.

DACH – von stabil bis volatil

Seit 2017 hat das Transaktionsvolumen in Deutschland etwas abgenommen. Der österreichische Markt hat in dieser Zeit volatile Tendenzen verzeichnet. Nach einem Höhepunkt von neun Transaktionen im zweiten Halbjahr 2017 fiel das österreichische Volumen in den darauffolgenden ersten Monaten 2018 auf 5 Transaktionen. Im Gegensatz hierzu ist der Schweizer Markt bemerkenswert konsistent, mit 17-18 Transaktionen pro Halbjahr seit Anfang 2017.

Der Gesamtwert der offengelegten Transaktionen ist von € 6,3 Mrd. im ersten Halbjahr 2017 auf € 15,6 Mrd. genau ein Jahr später stark gewachsen. Diese Entwicklung resultierte insbesondere aus drei Milliardentransaktionen, die in den ersten sechs Monaten 2018 veröffentlicht wurden. Die größten Transaktionen waren dabei folgende: Der Kauf des deutschen und zentral-europäischen Telekommunikationsgeschäfts von Liberty Global durch Vodafone für € 10,9 Mrd. gefolgt vom Kauf des Bereichs Zahlungsverkehr der Schweizer SIX Group durch die französische Worldline für € 2,3 Mrd. sowie die BASF-Übernahme der Digital-Farming-Aktivitäten von Bayer für € 1,7 Mrd.

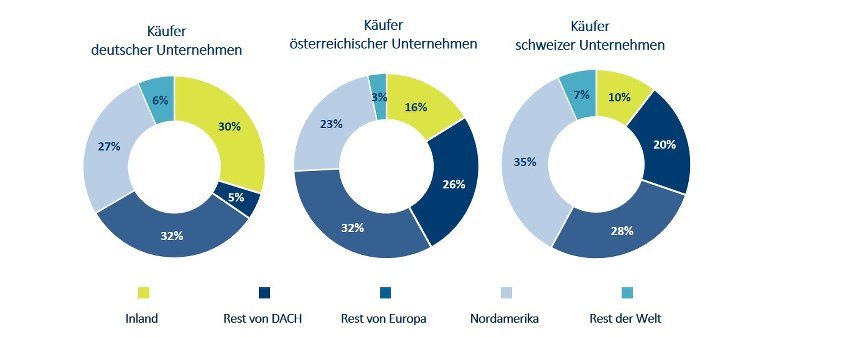

(Bild: Hampleton Partners)

In Deutschland kauft man gerne deutsch

Angesichts der Tatsache, dass Deutschland die größte Volkswirtschaft Europas ist, verwundert es nicht, dass Deutschland mit 30 Prozent auch den größten Anteil an inländischen Käufern stellt. Im Unterschied hierzu gibt es in Österreich und der Schweiz weniger inländische Käufer, weshalb diese Unternehmen häufiger durch Käufer aus anderen Ländern – auch zu deutlichen Teilen der DACH-Region – gekauft werden. Im Vergleich zu Deutschland und Österreich wurden Unternehmen aus der Schweiz vergleichsweise oft durch nordamerikanische Käufer erworben (35 Prozent). Österreich hat den größten Anteil an Käufern aus Europa, mit einem Gesamtanteil von 74 Prozent.

Aktivste Käufer der DACH-Region waren Accenture und Hexagon mit jeweils fünf Übernahmen und IBM mit vier Übernahmen in den vergangen 30 Monaten.

(Bild: Hampleton Partners)

Finanzinvestoren im Aufwärtstrend

Während der Anteil von Finanzinvestoren in DACH-Transaktionen zwischen Anfang 2013 und dem drittem Quartal 2014 unbeständig war, hat sich vom vierten Quartal 2014 bis Q3 2017 ein fast durchweg stetig ansteigender Trend etabliert, mit einem Höhepunkt von 29 Prozent im dritten Quartal 2017. Seitdem hat sich der Anteil wieder etwas normalisiert und betrug in Q2 2018 gut 10 Prozent.

Deutschland ist einer der größten Fintech-Hubs Europas

Im Vergleich zu anderen Sektoren ist im Bereich Fintech die Verkäufergruppe lokaler, da 38 Prozent der DACH-Unternehmen durch einen DACH-Käufer übernommen werden. Transaktionen auf lokalem Niveau sind aufgrund regulativer Aspekte des Finanzsektors leichter durchzuführen, als transkontinentale Deals. In Europa ist Deutschland nach Großbritannien der größte Fintech-Hub. Laut CB Insights erhält Deutschland 14 Prozent und Großbritannien 38 Prozent aller Frühphasenfinanzierungen im europäischem Fintech-Bereich.

Ausblick 2020

Für 2018 wurde erwartet, dass die M&A-Aktivität zu Jahresbeginn stark wachsen würde. Obwohl das Transaktionsvolumen der DACH-Region diese Erwartung nicht eindeutig bestätigt, ist ein baldiger Anstieg wahrscheinlich. Grund hierfür ist, dass M&A zur einer Zyklizität neigt und die derzeitige Stabilisierung des Transaktionsvolumens eine Aufwärtsentwicklung wahrscheinlich werden lässt. Und solange die Zinsen auf dem derzeitigen niedrigen Niveau verbleiben, können Strategen wie Finanzinvestoren zudem weiterhin hohe absolute Beträge für Akquisitionen aufwenden.

Mehrere Bereiche des Technologiesektors werden eine Konsolidierungswelle erfahren – so beispielsweise der E-Commerce Sektor oder IT-Dienstleistungen. Aufwind ist besonders in den Bereichen Autotech, Healthtech, Digital Marketing und Enterprise Software zu erwarten. Hinzu kommt, dass neue Technologien wie Blockchain, Artificial Intelligence/ Machine Learning, Big Data, Internet of Things, Cloud sowie autonome und venetzte Fahrzeuge neue Übernahmeziele über alle Branchen hinweg schaffen werden.

Der Tech M&A Outlook 2020 Report sollte kostenlos zum Download stehen.

hampletonpartners.com/de/